Новости рынков |Доходность облигаций упала максимально со времен «Черного понедельника» в 1987 году

- 13 марта 2023, 12:05

- |

Фьючерсы на евродоллар снова переходят к отражению идеи снижения ставки ФРС во второй половине 2023 года

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |BofA считает, что эра низкой инфляции закончилась, и впереди еще большее укрепление доллара — Bloomberg

- 10 марта 2023, 15:20

- |

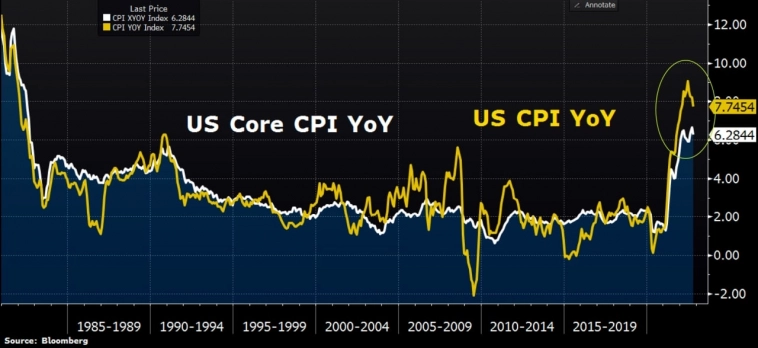

По словам стратегов Bank of America Corp., из-за жесткого ценового давления центральным банкам будет труднее оставаться приверженными текущим целям инфляции, что с этого момента будет базовым драйвером для валютных рынков.

Сильные отчеты по рынку труда и инфляции укрепляют веру некоторых в то, что более высокое ценовое давление сохранится, и что доверие центральных банков поставлено на карту в попытке укротить инфляцию до ожидаемых целей. По словам Афанасиоса Вамвакидиса, главы BofA по валютной стратегии G-10, при положительной корреляции между инфляцией и развитыми валютными рынками существует риск дальнейшего укрепления доллара.

Он сказал, что чиновники, готовые сделать все возможное для достижения своей цели, увидят, что их валюты укрепятся больше всего, добавив, что эра низкой инфляции закончилась.

В то время как закрепление инфляции на целевом уровне было принципом денежно-кредитной политики с 1990-х годов, цель в 2%, принятая крупными центральными банками, включая Федеральную резервную систему, стала предметом нового научного изучения по мере роста цен.

( Читать дальше )

Новости рынков |Кашкари из ФРС: Я не уверен в мягкой посадке экономики США

- 02 марта 2023, 10:10

- |

Доходность 10-летних облигаций США достигла 4% на фоне слов Кашкари, такая высокая доходность наблюдается впервые с ноября 202

Новости рынков |Wall Street разыгрывает ‘No Landing’ в эпоху фондовой турбулентности — Bloomberg

- 15 февраля 2023, 15:21

- |

Возобновление давления на ФРС с целью усилить борьбу с инфляцией в условиях все еще устойчивой экономики заставляет профессионалов Wall Street переосмыслить ландшафт торговли акциями.

После того, как во вторник вышел тревожный отчет по потребительским ценам, инвесторы в облигации усилили ожидания того, что процентные ставки перешагнут отметку 5% и останутся на ней. Доходность двухлетних казначейских облигаций выросла еще больше, а прогнозы на снижение ставок в этом году практически исчезли, что стало поворотом по сравнению с «голубиными» прогнозами, сделанными всего несколько недель назад.

Картина не столь однозначна в акциях, где быки и медведи спорят о том, что важнее: рост ставок или экономика, которая в прошлом месяце расширялась достаточно быстро, чтобы создать полмиллиона новых рабочих мест. Торги во вторник отразили каждую сторону дебатов: S&P 500 сначала подскочил, затем упал, затем снова подскочил, так как трейдеры взвешивали все еще высокие потребительские цены против последних экономических данных и данных о доходах, которые дают скудные признаки серьезного замедления.

( Читать дальше )

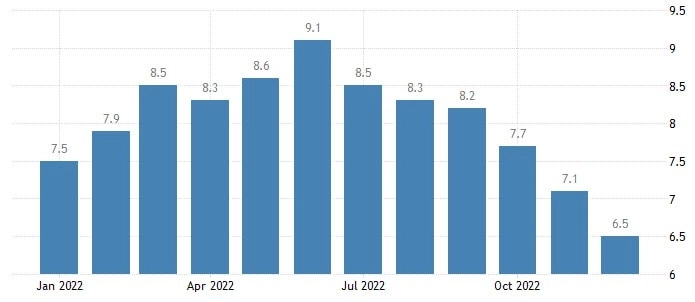

Новости рынков |Инфляция в США в январе замедлилась до 6,4%, но превысила прогноз

- 14 февраля 2023, 16:52

- |

М/М = +0.5% (ПРОГ +0% / ПРЕД +0.1%)

Г/Г = +6.4 % (ПРОГ +6.5% / ПРЕД +6.5%)

БАЗОВЫЙ CPI = +5.6% Г/Г (ПРОГ +5.5% / ПРЕД +5.7%)

Новости рынков |Пресс-конференция Джерома Пауэлла: Главное

- 01 февраля 2023, 22:40

- |

👉 Нужно поддерживать какое-то время ДКП на ограничительном уровне

👉 Спрос на рынке труда все еще значительно превышает предложение

👉 Инфляция замедлилась, но нужно больше свидетельств о снижении, расслабляться нельзя

👉 Полный эффект быстрого ужесточения ДКП еще предстоит ощутить

👉 Замедление повышения ставки позволит более четко оценить ситуацию

👉 История предостерегает от преждевременного смягчения ДКП, мы будем придерживаться курса до тех пор, пока работа не будет выполнена

👉 Мы ещё не решили, какой будет конечная ставка

👉 Для снижения инфляции вероятен рост экономики ниже тренда и некоторое смягчение ситуации на рынке труда

👉 История предостерегает от преждевременного ослабления политики, мы будем придерживаться этого курса до тех пор, пока работа не будет выполнена

👉 Экономический индекс и средняя почасовая заработная плата снизились с максимумов, но остаются довольно высокими

Новости рынков |Инфляция в США снизилась в декабре в рамках ожиданий до 6,5%, 7,1%

- 12 января 2023, 16:30

- |

Инфляция в США в годовом выражении замедлилась до 6,5% в декабре. Показатель соответствует ожиданиям аналитиков.

Базовая инфляция (без учета цен на продукты питания и энергоносители) снизилась до 5,7%.

Новости рынков |Индекс расходов на личное потребление в США составил 5,5% г/г

- 23 декабря 2022, 16:48

- |

Индекс расходов на личное потребление — главный индикатор инфляции для ФРС.

Инфляция снижается: PCE в октябре был 6,1%. Базовый PCE 4,7% г/г в ноябре, против 5% в декабре.

Растут доходы физических лиц быстрее ожиданий 0,4% м/м. Рост заработных плат также является проинфляционным фактором. На рынке труда в США не хватает рабочей силы, что ведёт к росту заработных плат.

Новости рынков |Доходы населения США в октябре выросли на 0,7 процента к сентябрю

- 01 декабря 2022, 16:36

- |

оходы населения США в октябре выросли на 0,7% по сравнению с сентябрем, сообщает бюро экономического анализа министерства торговли страны.

В то же время потребительские расходы увеличились на 0,8% в месячном выражении.

Аналитики, опрошенные порталом DailyFХ, ожидали роста доходов на 0,4%, а расходов — на 0,8%.

Новости рынков |Инфляция в США снизилась в октябре до 7,7% с 8,2%

- 10 ноября 2022, 16:30

- |

США — ПОТРЕБИНФЛЯЦИЯ CPI (ОКТ)

М/М = +0.4% (ПРОГ +0.6% / ПРЕД +0.4%)

Г/Г =+7.7% (ПРОГ +8% / ПРЕД +8.2%)

БАЗОВЫЙ CPI = 6.3% Г/Г (ПРОГ +6.5% / ПРЕД +6.6%)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс